Warum Immobilien als Kapitalanlage?

Drei Geheimnisse, warum Immobilien als Kapitalanlage unverzichtbar für den Schutz Ihres Vermögens sind

Wer heute erfolgreich und gewinnbringend arbeitet, weiß, wie schwer es ist, eigenes Vermögen aufzubauen. Dabei bleibt eine Frage oft unbeantwortet: Wie lässt sich das heute so schwer verdiente Geld für die Zukunft sichern – und möglichst mehren?

Immobilien als Kapitalanlage sind dabei unverzichtbar. Obwohl die Gründe dafür offensichtlich sind, sind sie nicht jedem bewußt – ja sie sind für viele wie Geheimnisse nicht nachvollziehbar. In diesem Beitrag erfahren Sie die drei Geheimnisse, warum Immobilien als Kapitalanlage unverzichtbar für den Schutz Ihres Vermögens sind.

More…

Artikel jetzt vorlesen lassen!

Erwartungen und Möglichkeiten privater Vermögensbildung

Aus den Medien stürzen fast täglich Nachrichten auf uns ein: unsere bisherigen Systeme der Altervorsorge versagen. Selbst Politiker kommen immer weniger umhin, diese unabweisbare Wahrheit zuzugeben. Ob Arbeit, Gesundheit, Altersvorsorge – aus Lebenslagen werden Lebenslügen. Trotzdem werden noch viel zu häufig Fakten schöngeredet. Der wirtschaftliche und soziale Absturz ist programmiert.

Die Alterspyramide kippt. Die künftigen Rentner sind die Verlierer von Morgen – es sei denn, sie sichern sich heute mit privater Vorsorge den Lebensstandard von Morgen.

Der Fürsorgestaat ist am Ende. Die goldenen Jahre sind vorüber und die bisherigen Methoden sozialer Vorsorge im Umbruch. Immer unverblümter bitten Bund und Länder die Bürger zur Kasse. Dennoch wächst der Schuldenberg auf Kosten künftiger Generationen.

Aus dem Generationenvertrag wird der Generationenkonflikt

Die Chancen auf ausreichende Altersvorsorge werden mehr und mehr eingeschränkt. Zwar wird das Rentenrecht oft geändert. Trotzdem steigen Beiträge und sinken die Auszahlungen. Alle wissen es, auch die Regierung. Doch die Regierungen von Bund und Ländern halten weitgehend an den tradierten Systemen fest. Grundlegende Reformen sind nicht in Sicht.

Das gesetzliche Renteneintrittsalter wurde erhöht. Doch wird es dann auch Arbeit für die Älteren geben? Forschungsinstitute kündigen für die kommenden Jahre weiterhin geringes Wirtschaftswachstum an. Wenn Jugendliche schon jetzt schlechte Chancen auf dem Arbeitsmarkt haben, oft von einem befristeten Arbeitsverhältnis in ein anderes befristetes Arbeitsverhältnis gedrängt werden, dann kann nicht erwartet werden, dass sie die Renten für die Älteren erwirtschaften.

Menschliche Arbeitskraft ist nicht mehr geachtet. Roboter und Maschinen statt Menschen erscheint als „alternativlose“ Dynamik am Arbeitsmarkt. Konkurrenz und Kostendruck infolge der Globalisierung prägen immer stärker die Entwicklung einzelner Volkswirtschaften.

Die Lebenserwartung der Europäer hat sich während der vergangenen 100 Jahre fast verdoppelt. Dieser demografische Trend stellt alle vor gravierende Herausforderungen – und begründet die Frage jedes Einzelnen nach seiner persönlichen Vermögensvorsorge.

Bald wird es mehr über Achtzigjährige geben als unter Zwanzigjährige. Auf fast jeden Beitragszahler kommt dann ein Rentner – und deren Lebenserwartung steigt weiter.

Die richtigen Anlageentscheidungen

Jeder von uns hat viele Fragen zur Zukunft und sucht nach Antworten. Aber wer kann Wirtschafts- und Währungsentwicklung, Börsenkurse oder Markttrends exakt voraussagen?

- Wie ist Ihre aktuelle Vermögenssituation?

- Haben Sie im letzten Jahr Liquidität gewonnen?

- Welche Anlagenziele möchten Sie verwirklichen?

- Konnten Sie bereits steuerspared investieren?

- Glauben Sie, Steuern und Abgaben werden reduziert?

Kapitalbildung trotz Inflation

Manche Anleger glauben, im Alter brauche man weniger Geld als in der aktiven Berufszeit. Das ist leider ein Irrtum. Denn das Leben wird nicht billiger, wenn man später mehr Freizeit hat. Reichen also Ihre Ersparnisse, um den heutigen Lebensstandard wirklich auch für die Zukunft zu sichern? Selbst das Wohnen in den eigenen vier Wänden ist nicht kostenfrei, denn Erhaltung und laufende Abgaben kosten immer mehr Geld.

Offiziell wird für den Euro die Inflation zwar geleugnet, doch fast alle Preisvergleiche offenbaren sie. Jedes Sparkonto verliert an Wert. Immobilienpreise und Mieten steigen.

Auch wenn die Inflationsraten niedrig sind – der Wert des Euro nimmt beständig ab. Nicht nur die zwei Währungsreformen in Deutschland 1923 und 1948 haben das Sparverhalten von Generationen geprägt – sondern auch die Abschaffung der einst geachteten D-Mark. Der berühmte Sparstrumpf hat also Löcher – und Geld „unter der Matratze“ bringt weder Zinsen noch sichert es Werterhalt.

Bei einem derzeitigen Monatseinkommen von beispielsweise 5.000 € und einer angenommenen Geldentwertung von drei Prozent pro Jahr müssten Sie nach 20 Jahren über 9.000 € monatlich beziehen, um den heutigen Lebensstandard zu bewaren!

Ist Ihr Einkommen in 20 Jahren fast doppelt so hoch wie Ihr jetziges Einkommen? Mit Immobilien als Kapitalanlage können Sie allerdings von der Inflation mehrfach profitieren.

Auch für die heutigen „Besserverdiener“ reicht es nicht, „irgendwie“ vorzusorgen. Wenn vom heutigen Bruttoeinkommen durch Steuern und Abgaben gerade einmal die Hälfte übrig bleibt, sind nicht mehr viele Wünsche für den privaten Vermögensaufbau erfüllbar.

Kranken- und Pflegeversicherung, künftige Steuern auf Altersrenten – egal wie man sie nennt – mindern zunehmend jene Beträge, die noch zur privaten Vermögensbildung verfügbar sind.

Die Lösung: Mindern Sie legal Ihre Steuerzahlungen an das Finanzamt und setzen Sie diese Ersparnisse zur Kapitalbildung ein.

Immobilien als Kapitalanlage – die dauerhafte, krisenfeste Vorsorge

Grundbesitz hat Bestand und ist durch nichts zu ersetzen. Anlageentscheidungen sind immer auch im Rahmen ihrer Zeit zu sehen.

- Welche Einflüsse bestimmen das wirtschaftspolitische Klima?

- Welche Faktoren sind maßgebend für künftige Entwicklungen?

- Über Jahrzehnte hinweg hat sich eine Konstante erwiesen: Grundbesitz bildet die solideste Form von Kapitalzuwachs.

Wissen Sie noch, wieviel das Wohnhaus Ihrer Eltern oder Großeltern kostete? Verglichen mit heutigen Zahlen sind dies wirklich Zahlen aus einer vergangenen Zeit. Seit 1914 erzielten Baulandpreise jährlich ein deutliches Plus. Ob sich Währungsreformen wie 1923, 1948 oder Währungstausch wie 2002 wiederholen, weiß niemand – aber dies ist gewiss: Immobilieneigentümer waren immer besser dran. Es gibt keine solidere Wertschöpfung, und diese Erfahrung spricht dafür, dass Sachwerte auch in Zukunft siegen werden.

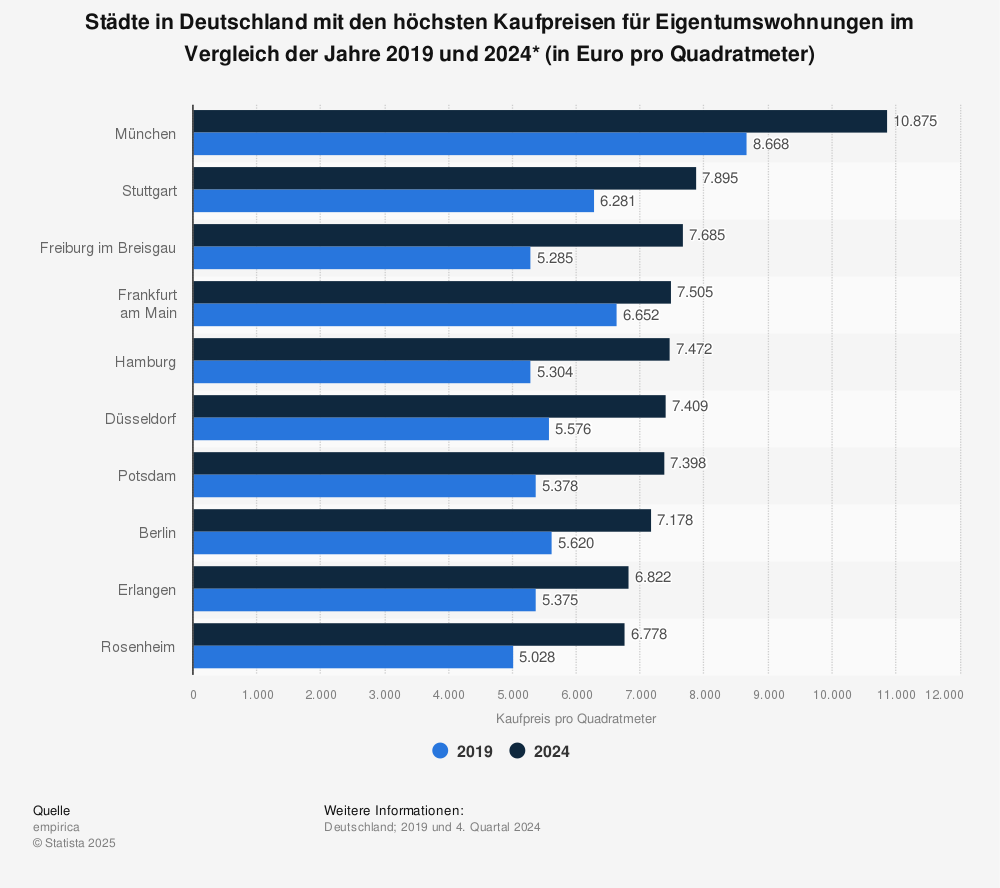

Mehr Statistiken finden Sie bei Statista

Mehr Statistiken finden Sie bei Statista

In der Geschichte hat sich erwiesen: Grundbesitz hat wirklichen Bestand, und weitere Gründe sprechen für diese Form des Vermögensaufbaus:

- Veränderte Moden und Lebensstile wecken Wünsche nach höherem Wohnkomfort.

- Mehr Wohnfläche pro Bewohner wird verlangt (zur Zeit ca. 41 m² je Person; in den 60er-Jahren waren noch jeweils 20 m² üblich, für das Jahr 2030 werden ca. 55 m² je Bewohner erwartet).

- Durch immer mehr Ein-Personenhaushalte wächst der Wohnungsbedarf.

- Das Ifo-Institut beziffert den Jahresbedarf auf etwa 400.000 Wohnungen, dieses Ziel wird seit Jahren nicht mehr erreicht.

- Die derzeitige Versorgungslücke wächst weiter: Der Zustrom aus anderen Ländern hält an; dies stabilisiert auch das Preisniveau für ältere Wohnungen.

- Ein hoher Anteil des Wohnungsbestandes ist sanierungsbedürftig oder bereits abbruchreif. Im Vergleich zum westlichen Ausland sind Neubaupreise hierzulande noch günstig.

- Angloamerikanische und chinesische Investoren engagieren sich verstärkt im deutschen Wohnungsmarkt. Pensions- und Investmentfonds kaufen in großem Stil vorhandene Bestände auf.

- Noch gelten steuerliche Vorteile bei Erbschaft und Schenkung, sowie bei der Veräußerung im Privatvermögen nach Ablauf der Spekulationsfrist.

Das sind nur einige Gründe, warum der Bedarf an Immobilien, besonders auch an Wohnfläche steigt. Mieteinnamen und Abschreibungsmöglichkeiten erleichtern Ihnen zudem den Vermögensaufbau durch Immobilien – und Fremdmittel tilgen Sie durch Inflation mit „immer billiger werdendem Geld“. Natürlich bestimmen Lage und Bauqualität die Ertragssicherheit und langfristige Wertentwicklung von Wohneigentum. Anlageerfolg gilt daher nicht überall. Ein Blick in den jeweils aktuellen Wohnatlas hilft Ihnen bei Ihrer Entscheidung.

Zum Vergleich: Börsenkurse werden immer zweimal passiert: nach oben und nach unten. Ist dies ein starkes Fundament für die Zukunft?

Fazit:

Haben Sie die 3 Geheimnisse erkannt, warum Immobilien als Kapitalanlage unverzichtbar sind?

- Die herkömmlichen Systeme der Altervorsorge versagen.

- Die Inflation frisst Ihr Vermögen.

- Der Bedarf an Immobilien steigt, egal ob die Bevölkerungszahl zu- oder abnimmt.

Was werden Sie jetzt tun?

Holen Sie sich jetzt Ihr Gratis-E-Book: „So schützen Immobilien Ihr Kapital“ – Tragen Sie einfach Ihren Vornamen und Ihre beste E-Mail-Adresse ein und klicken Sie auf den Button:

Ratgeber Altersvorsorge – Run aufs Betongold

Betongold ist in Deutschland traditionell sehr begehrt. Für die Altersvorsorge kann eine reine Immobilienstrategie Risiken bergen. Diese lassen sich vermeiden.

Altersvorsorge mit Betongold

(djd). Die Europäische Zentralbank (EZB) hat im Frühjahr 2016 den Leitzins auf 0,0 Prozent gesenkt. Für die deutschen Sparer bedeutet dies: Die ohnehin schon minimalen Renditen von Anleihen und Sparprodukten werden weiter sinken. Vermutlich werden sie noch für lange Zeit niedrig bleiben. Dass es für Erspartes kaum noch Zinsen gibt, hat auch für die Altersvorsorge der Bundesbürger gravierende Konsequenzen. Welche Vorsorgestrategien nutzen die Deutschen vor diesem Hintergrund zur Sicherung ihrer Rente? Diese und andere Fragen stellte der aktuelle „Axa Deutschland-Report 2016 Ruhestandsplanung und -management“ bundesweit an 3.324 Erwerbstätige und Ruheständler.

Fast jeder Fünfte plant Erwerb einer Immobilie

Spareinlagen, private Rentenversicherungen sowie Lebensversicherungen oder eine betriebliche Altersversorgung (beispielsweise Direktversicherung) wollen jeweils nur noch etwa zehn Prozent der berufstätigen Deutschen für ihre Altersvorsorge nutzen.

Spareinlagen, private Rentenversicherungen sowie Lebensversicherungen oder eine betriebliche Altersversorgung (beispielsweise Direktversicherung) wollen jeweils nur noch etwa zehn Prozent der berufstätigen Deutschen für ihre Altersvorsorge nutzen.

Betongold dagegen boomt: Fast jeder fünfte Erwerbstätige plant den Erwerb eines Eigenheims. Jeder Sechste will in eine Immobilie zur Vermietung investieren. Damit würde sich die Zahl privater Vermieter fast verdreifachen. Dass die Kredite günstiger werden, während die Erträge für Zinsanlagen sinken, hinterlässt also im Vorsorgeverhalten jetzt deutliche Spuren.

Immobilienstrategie: Nicht zu viel auf eine Karte setzen

Nur auf die Immobilie zur Absicherung im Alter zu setzen, birgt aber durchaus Risiken. Auch beim Geld sollte man niemals alle Eier in einen Korb legen. Wer sein Vermögen auf mehrere Anlagen verteilt, verringert auch sein Risiko. „Es kann passieren, dass durch die Fokussierung auf Immobilien zu viel auf nur eine Karte gesetzt wird. Zudem sind Nebenkosten, Instandhaltungen sowie eine eventuell teurere Anschlussfinanzierung immer mit zu kalkulieren“, erläutert Dr. Patrick Dahmen, Mitglied des Vorstands der Axa Konzern AG. „Und bei vermieteten Objekten kann es zu Mietausfällen kommen. Wer bei der Finanzierung des Ruhestands auf Immobilien setzt, sollte auch dieses Risiko stets im Blick haben.“

Viele Experten warnen schon heute vor einer Immobilienblase mit überteuerten Angeboten, in Ballungsgebieten sind die Preise teilweise bereits stark gestiegen. Informationen zum Thema Vorsorge und Geldanlage gibt es beispielsweise unter www.axa.de.

Wachsende Angst vor Altersarmut

(djd). Die Gründe, warum Erwerbstätige in Deutschland vorsorgen, hat der „Axa Deutschland-Report 2016“ ebenfalls ermittelt. Für mehr als drei Viertel gehört eine finanzielle Absicherung im Ruhestand zu den drei wichtigsten Lebenszielen. Fast sechs von zehn Erwerbstätigen berichten aber auch, dass ihnen heute das Thema Altersvorsorge mehr Angst macht als früher. Etwa jeder Dritte erklärt sogar, dass er sich persönlich vor einer Verarmung im Alter fürchtet. Wie man gegensteuert und welche Möglichkeiten im individuellen Fall die besten sind, erfahren Interessierte im persönlichen Gespräch mit einem Vorsorgeexperten. Wo man diese Berater finden kann sowie erste Informationen zum Thema Vorsorge gibt es unter www.axa.de.

Immobilien sind derzeit so gefragt wie noch nie

Die deutsche Wohnimmobilie ist so gefragt wie noch nie! Wohnimmobilien bleiben auch in Zukunft gefragt, da die Anzahl der Haushalte in Deutschland weiter wachsen wird.

Nachfrage nach Immobilien wächst weiter

Die Nachfrage nach Immobilien wird langfristig weiter wachsen. Ein wesentlicher Grund dafür ist die Zahl der Haushalte. So geht das Bundesinstitut für Bau-, Stadt- und Raumforschung von einem Anstieg von aktuell ca. 40,5 Mio. auf 41,5 Mio. Haushalte im Jahr 2030 aus.

Insbesondere werden mehr Ein- und Zwei-Personen-Haushalte prognostiziert. Damit ist auch absehbar, dass die benötigte Wohnfläche je Person weiter ansteigen wird. Denn zu jeder zusätzlichen Ein- oder Zwei-Personen-Wohnung gehören auch die Funktionsflächen wie Küche, Bad und Toiletten.

Es überrascht also nicht, dass die Bundesbürger im aktuellen Umfeld die Investition in Wohnimmobilien als sicherste Geldanlage bewerten.

Die Nachfrage steigt kontinuierlich und lässt auch den Wert ausgesuchter Immobilien, insbesondere in den Metropolen und Ballungszentren, deutlich steigen. Clevere Kapitalanleger wappnen sich klug vor der Inflationsgefahr durch ausgesuchte Wohnimmobilien an wachtumsstarken Standorten.

Hier nur 2 Impulse:

- Handelsblatt, 20.11.2012: Das Haus als Hort der Sicherheit

- Handelsblatt, 23.11.2012: Anleger bevorzugen Mietshäuser

Und was bevorzugen Sie?